【税務手続き】フリーランス・個人事業主が一年間でやるべきこと

フリーランスや個人事業主の方も一年間でどのようなことをやらなければいけないのか押さえておけば、資金繰りや仕事のスケジューリングが簡単になりますよね?

今日は、そのための話をしていきたいと思います。

納税と労務という大きく2つの分野について見ていきたいと思います。まずは納税のスケジュールから見ていきます。

- 納税のスケジュール

納税のスケジュールは以下の通りです。

| 税金 | 時期 | 補足 |

| 固定資産税 | 6月、9月、12月、翌年の3月 | 市区町村によって納税時期は異なる(左記は東京23区の場合) |

| 所得税 | 3/15 | 振替納税の場合は4/20前後 |

| 消費税 | 3/31 | 振替納税の場合は4/25前後 |

| 予定納税 | 7/31、11/30 | 前年分の申告納税額が15万円未満の場合はなし支払いが金銭的に厳しい際は、7/15までに減額の申請が出来る |

| 個人住民税 | 6月、8月、10月、翌年の1月 | 市区町村によって納税時期が異なる可能性がある |

| 個人事業税 | 8月、11月 | 事業所得290万円以下の場合はなし |

毎月行われるもの以外のものについてのみまとめました。毎月行われるものとしては、基本的には従業員の源泉所得税、特別徴収住民税が該当します。

1月の前年の個人住民税に始まり、3月にほぼ同じタイミングで所得税と消費税を納税。その後も断続的に税金の支払いが続くので注意が必要です。

手間を省く目的で振替納税や自動引き落としを使うのがお勧めです。正直、引き落としを嫌う方がいるのは理解できますが、手間を考えたら、引き落とし等がおすすめです。

最近では、LINEPAYなどで請求書があれば、支払うことができ、ポイントもついたりするのでおすすめです。ただし、クレジットカードでの支払いは手数料がかかるケースがあるので注意が必要です。

次に労務のスケジュールになります。

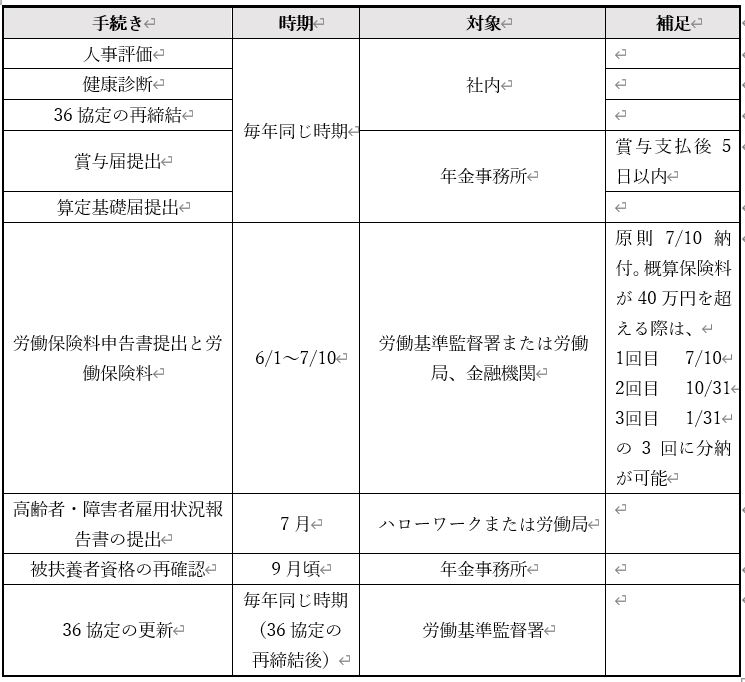

- 労務のスケジュール

労務のスケジュールは以下の通りです。

表は毎年行われるものについてのみ、まとめております。この他にも有給管理や残業管理などの給与計算が毎月必要です。

入社や退社が発生すれば、それらに対しても都度手続きを行わなければなりません。

- まとめ

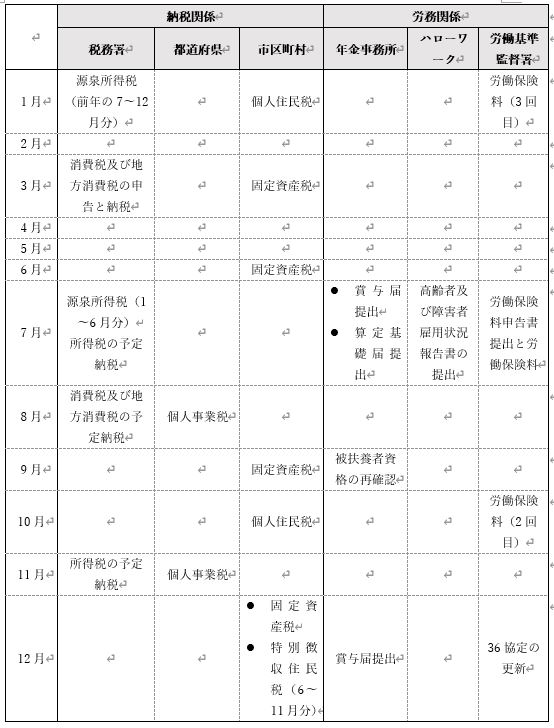

今ままでの納税と労務のスケジュールを例としてまとめると以下の通りです。年間スケジュール作成にあたっての条件は以下になります。

- 所得税の予定納税あり

- 消費税の中間申告あり(年1回)

- 従業員の源泉所得税、特別徴収住民税は納期の特例を利用

- 労働保険は年3回

- 36協定の有効期限は毎年年末

- 賞与は毎年7月と12月の支払い

- 場所は東京都品川区

納税関係は支払いに絞ってまとめました。基本的に毎月行われるものについては省いております。また、人事評価や健康診断の様に会社ごとに大きく時期が異なるものも同様に省いております。

年間のスケジュールを確認し管理することで、資金繰りや業務の効率化に役立てていくことが肝要です。

また、個別の事例に対して疑問等があれば弊所を含めて相談いただけると幸いです。